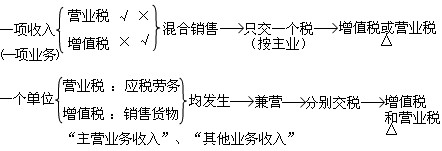

二、混合销售与兼营行为

(一)两种行为的含义:

1.混合销售行为:一项销售行为如果既涉及应税劳务又涉及货物的,为混合销售行为。

2.兼营行为:

(1)兼营非应税劳务行为:纳税人提供营业税应税劳务的同时,还经营非应税(即增值税征税范围)货物与劳务;

(2)兼营不同税目行为:纳税人兼有不同税目的应税劳务、转让无形资产或者销售不动产,应当分别核算不同税目的营业额、转让额、销售额(统称营业额);未分别核算营业额的,从高适用税率。

(二)两种行为的税务处理:

1.混合销售行为

营业税纳税人发生混合销售行为,视为提供应税劳务,应当征收营业税,不征收增值税。

增值税纳税人(即从事货物的生产、批发或零售的企业、企业性单位及个体经营者)的混合销售行为,视为销售货物,不征收营业税。

【举例】电视机厂在销售电视机时发生混合销售行为,应当征收增值税;歌厅在提供娱乐服务时发生混合销售行为,应当征收营业税。

2.兼营行为

(1)兼营非应税劳务行为:营业税纳税人兼营应税劳务与货物或非应税劳务的,应分别核算应税劳务的营业额和货物或非应税劳务的销售额,分别申报纳税。不分别核算或不能准确核算的,其应税劳务与货物或非应税劳务一并征收增值税,不征收营业税。

【要点】不分别核算或不能准确核算的处理,是2009年1月1日之前的规定。

(2)兼营不同税目行为:纳税人兼有不同税目的应税劳务、转让无形资产或者销售不动产,应当分别核算不同税目的营业额、转让额、销售额(统称营业额);未分别核算营业额的,从高适用税率。

【举例】某酒店主要经营餐饮和住宿业务,又在店内大堂开设了独立核算的商品部,则该酒店的经营活动属于兼营行为。

(三)两种行为的区分:

【例题·单选题】下列各项行为中,属于营业税混合销售行为的是( )。

A.电冰箱专卖店销售电冰箱并负责安装

B.机场提供运输服务并附设商场销售货物

C.建材商店销售建材并从事装修、装饰业务

D.歌舞厅提供娱乐服务并销售烟酒

『正确答案』D

『答案解析』本题考核营业税混合销售。根据营业税法律制度的规定,选项A为增值税混合销售行为;选项B为营业税兼营非应税劳务行为;选项C为增值税兼营非应税劳务行为。

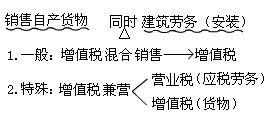

(四)两种行为中的特殊情况:

1.纳税人的下列混合销售行为,应当分别核算应税劳务的营业额和货物的销售额,其应税劳务的营业额缴纳营业税,货物销售额不缴纳营业税;未分别核算的,由主管税务机关核定其应税劳务的营业额:

(1)提供建筑业劳务的同时销售自产货物的行为;

(2)财政部、国家税务总局规定的其他情形。

2.纳税人兼营免税、减税项目的,应当单独核算免税、减税项目的营业额;未单独核算营业额的,不得免税、减税。

三、几种特殊业务的征税规定(7种)

|

特殊业务 |

征营业税 |

征增值税 |

|

水利工程水费 |

属于其向用户提供天然水供应服务取得的收入,应按“服务业”税目征收营业税 |

|

|

集邮商品 |

邮政部门、集邮公司销售集邮商品,一律征收营业税 |

集邮商品的生产、调拨以及邮政部门以外的其他单位和个人销售集邮商品,征收增值税 |

|

报刊发行 |

邮政部门发行报刊,征收营业税 |

其他单位和个人发行报刊,征收增值税 |

|

销售电信物品 |

电信单位自己销售电信物品,并为客户提供有关的电信劳务服务的,征收营业税 |

销售无线寻呼机、移动电话,而不提供有关的电信劳务服务的,征收增值税 |

|

林木管护劳务 |

单独提供林木管护劳务,行为属于营业税征收范围,符合条件的免征营业税 |

销售林木以及销售林木的同时提供林木管护劳务的行为,属于增值税征收范围,应征收增值税 |

|

汽车按揭服务和代办服务 |

单独提供按揭、代办服务业务,不销售汽车的,应征收营业税 |

随汽车销售提供的汽车按揭服务和代办服务业务征收增值税 |

|

商业企业向供货方收取的各种收入 |

与商品销售量、销售额有必然联系,属于平销返利,属于增值税范围(应冲减当期增值税进项税额) |

与商品销售量、销售额无必然联系,且商业企业向供货方提供一定劳务的收入,例如,进场费、广告促销费、上架费、展示费、管理费等,缴纳营业税 |

【例题·多选题】下列各项行为中,应缴纳营业税的有( )。

A.纳税人销售林木的同时提供林木管护劳务的行为

B.商业企业向供货方收取的平销返利收入

C.纳税人单独提供汽车按揭、代办服务业务

D.邮政部门、集邮公司销售集邮商品

『正确答案』CD

『答案解析』本题考核营业税的征税范围。选项A、B应缴纳增值税。

[本文共有 2 页,当前是第 2 页] <<上一页 下一页>>