| 项目 |

应纳税额的计算 |

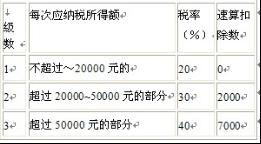

税率表 |

| 工资、薪金 |

1)一般工资、薪金: 应纳税额=应纳税所得额×适用税率一速算扣除数 =(每月收入额一1600元或4800元)×适用税率一速算扣除数 2)纳税义务人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税(全额不扣除)

①先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数 雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额: 应纳税额=雇员当月取得全年一次性奖金×适用税率一速算扣除数 雇员当月工资薪金所得低于税法规定的费用扣除额: 应纳税额=(雇员当月取得全年一次性奖金—雇员当月工资薪金所得与费用扣除的差额)×适用税率一速算扣除数

<1600-1000 扣除后再确定税率> ②雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。 3)对“双薪制”的计税方法(13个月工资) 原则上不再扣除费用,全额按适用税率计算纳税 “双薪”当月不足1600元的,应与当月合并减除1600元后的余额计算 |

|

| 个体工商户的生产、经营所得 |

应纳税额=应纳税所得额×适用税率一速算扣除数 或:=(全年收入总额一成本、费用及损失)×适用税率一速算扣除数 对个人独资企业和合伙企业生产经营所得,实行查账征收或核定征收 |

|

| 对企事业单位的承包经营、承租经营所得 |

应纳税额=应纳税所得额×适用税率一速算扣除数

或:=(纳税年度收入总额一必要费用)×适用税率一速算扣除数

*必要费用是指:按月减除1600(或者是2000) |

| 劳务报酬所得 |

(1)每次收入不足≦4000元:

应纳税额=应纳税所得额×适用税率

或:=(每次收入额一800)×20%

(2)每次收入在4000元以上:

应纳税额=应纳税所得额×适用税率=每次收入额×(1-20%)×20%

(3)每次收入的应纳税所得额超过20000元的:

应纳税额=应纳税所得额×适用税率-速算扣除数

或:=每次收入额×(1-20%)×适用税率-速算扣除数

|

|

| 稿酬所得 |

(1)每次收入不足≦4000元的;

应纳税额=应纳税所得额×适用税率×(1-30%) =(每次收入额一800)×20%×(1-30%)

(2)每次收入在4000元以上的:

应纳税额=应纳税所得额×运用税率×(1-30%)

=每次收入额×(1-20%)×20%×(1-30%)

|

选择题直接↓

应纳税额减征30%。实际税率14%

|

| 特许权使用费所得 |

(1)每次收入不足≦4000元的:

应纳税额=应纳税所得额×适用税率=(每次收入额—800)×20%

(2)每次收入在4000元以上的:

应纳税额=应纳税所得额×适用税率=每次收入额×(1-20%)×20%

|

免纳个人所得税: 1省级以上,以及外国组织、国际组织颁发的奖金; 2.国债和国家发行的金融债券利息; 3.按照国家统一规定发给的补贴、津贴:政府特殊津贴、院士津贴、资深院士津贴, 4.福利费、抚恤金、救济金; 5.保险赔款; 6.军人的转业费、复员费; 7.国家规定干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费; 8.法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得; 9.中国政府参加的国际公约、签订的协议中规定免税的所得; 10.按照国家规定,单位为个人缴付和个人缴付的住房公积金、基本医疗保险费、基本养老保险费、失业保险费,从纳税义务人的应纳税所得额中扣除。 <三险一金> 个人提取原提存的住房公积金、医疗保险金、基本养老保险金时,免予征收个人所得税。 11.个人转让自用达5年以上,并且是唯一的家庭生活用房取得的所得,暂免征收个人所得税。 12.福利彩票一次中奖收入在1万元以下(含1万元)的免税,超过1万元的,全额。 13.经国务院财政部门批准免税的其他所得。 减征个人所得税: 1.残疾、孤老人员和烈属的所得;

2.因严重自然灾害造成重大损失的;

3.其他经国务院财政部门批准减税的 |

| 财产租赁所得 |

(1)每次(月)收入不足≦4000元的:

应纳税额=[每次(月)收入额一准予扣除项目—修缮费用≦(800元为限)-800元]×20%

(2)每次(月)收入在4000元以上的:

应纳税额=[每次(月)收入额一准予扣除项目一修缮费用≦(800元为限)×(1-20%)×20%

(营业、城建、房产税金) (其余下月扣除) **出租居民住房 ≦4000元 应纳税额=[每次(月)收入额一准予扣除项目一修缮费用≦(800元为限)-800)×10% 4000元以上应纳税额=[每次(月)收入额一准予扣除项目一修缮费用≦(800元为限)×(1-20%)×10% |

| 财产转让所得 |

应纳税额=应纳税所得额×适用税率

=(收入总额—财产原值一合理费用)×20%

|

| 利息、股息、红利所得 |

应纳税额=应纳税所得额×适用税率=每次收入额×适用税率

*储蓄利息:99.10.31前免 99.11.1-07.8.14 20% 2007.8.15-08.10.8 5% 2008.10.9起免 |

| 偶然所得 |

应纳税额=应纳税所得额×适用税率=每次收入额×20%

|

| 其他所得 |

应纳税额=应纳税所得额×适用税率=每次收入额×20% |